今回はイギリスで働いている方、なかでもYMS(Tier 5 Youth Mobility Scheme)ビザで就業している方向けに【税金】の話をお届けしたいと思います。

税金といっても、お給料から天引きされる項目という観点では国民保険や個人年金なども重要になりますのでこちらの情報もまとめていきます☺︎

完全に余談ですが、私はYMSで渡英後、はじめの3カ月ほどは主婦をしながらESOLやCity Council主催の英語のディスカッションクラスに通って勉強をしていました。

家族の時間を大切にしつつ、自分の勉強もできる期間だったので満足してはいたのですがやはりYMSビザで来ている以上、こちらの企業で働いてみたいと思うようになり、1か月くらい就活をして、3社目のアプライで最終的にデジタルマーケティングのエージェンシー(以下、某A社)に入社しました。

>>イギリスでの就活についてはこちらの記事にまとめています<<

…これまでIT営業一本だった社会人生活だったので、せっかくならこれを機にキャリアチェンジをしたいと思う一方で「経験がないから採用は難しい」という理由で2社には断られてしまいました。厳しいー。(そんななか未経験でも雇ってくれて、一からウェブコンテンツ作成、SEOのお作法を教えてくれた某A社には…感謝です)

さてさて本題です。そんな仕事をはじめた頃、特に困ったのは「給与問題」!

初任給をもらったときの感想は、給与から色々引かれたあげく、あらら、手取りこんなに減ってしまうの?というのが正直なところでした。「月々のお給料から天引きされている税の詳細が分からない」「これ、ビザ申請のときに払わなかったっけ?」というモヤモヤ。

某A社では日本人はおろかアジア人はひとりしかおらず、YMSビザで就業しているのも私ひとりという状況です。聞こうにも同じ状況の人もいないので、自力で検索&問い合わせの日々…。

そんななか、調べていくうちに給与から取られる税と(仕事を辞めた後に)取り返せる税、そして不要ならばセーブできる費用があることが分かりました。

最初からこのあたり全体像を理解して、給与交渉もできていたら良かったな…と思います。

YMSで渡英するということは納税もして選挙権も得ることができ、2年間という限定的な期間ではありますがイギリス社会に貢献するということでもあります。必要なものはきちんと納めつつ、「税金」問題はしっかりと理解しておく必要がありそうです。

今回の記事が、YMSビザで働く方のご参考になれば幸いです。

1. 給与から天引きされる「税」と「費用」をざっくりチェック

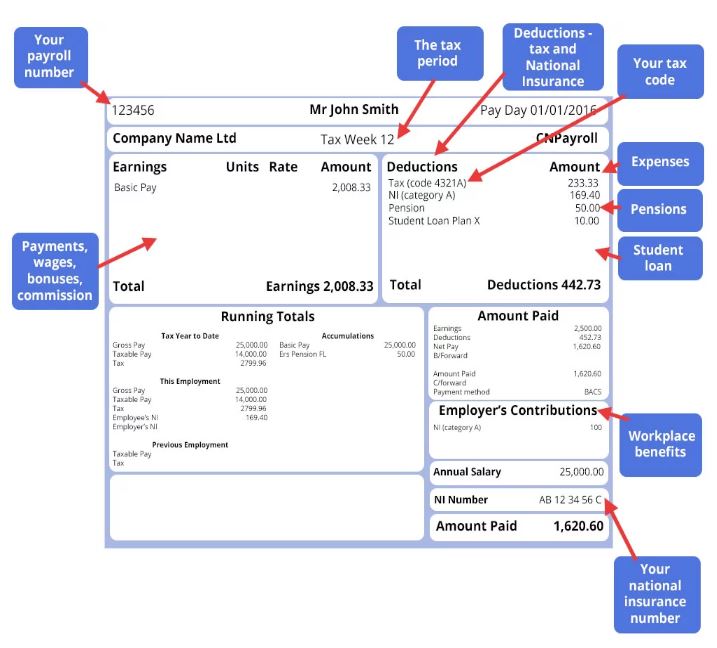

早速ですが、こちらがイギリスの給与明細(Payship)のサンプルです。

今回見ていくのは給与明細(Payship)の右上部分”Deductions”です。ここに記載されている分が納税や年金支払いの金額となります。

これが左上のEarningsから天引きされて、最終的な手取り給与が決まるというわけです。

(source: reed.co.uk)

そして雇用条件や会社にもよるので、以下のDeductions項目はご参考までに…

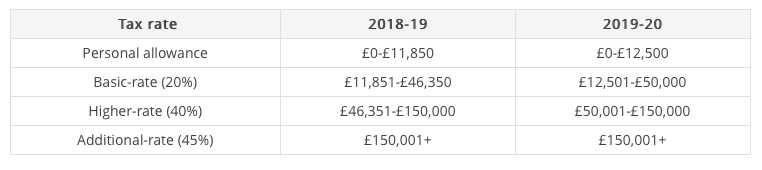

Tax…Paye Tax(源泉所得税)または収入税(Income Tax) 。Payeとは”Pay as you earn” の略で、累進源泉課税のことを指します。納税金額は年間給与額に応じて決定されます。(下図参照)

具体的な算出方法はこちらのページのIncome tax calculatorが便利です。

(source: which.co.uk)

NI…National Insurance。日本でいう社会保険料にあたる部分。疾病保険料(以下、NHS)、失業保険料、国民年金の掛金など。ここでいう国民年金とは自分への積立ではなく現状の受給者の年金充当分とのこと。

NIといえば、YMSビザ申請時にImmigration Health Surcharge(以下、IHS)も支払いましたよね。しかし…Gov.UKに問い合わせたところ、こちらのNational Insuranceも別途支払う必要があると。

近年のNHSの財政難が背景にあり外国人にもしっかり課せられることになったようです。2019年はYMSビザ申請時のIHS費用自体も値上げしましたよね。どこまでもお金のかかるYMS…。

閑話休題、NI費用の比率は以下のように決められています。(こういう情報を簡潔にGov.UKに載せてほしいよ…)

社会保障 (National Insurance): 基本的には毎月の給与の12%*天引き (2019年時点)

*この割合は週給与に沿って決定されます。2019-2020年は週あたりの給与£962以下の場合、12%。それ以上だと計算方法が変わります。詳細はthe Money Advice Serviceのサイトから。

Pension…個人年金。入社とともに会社が提携している年金会社の積み立てに自動加入。

注意すべきは以下の条件。

・受給資格は最低10年以上の加入が必要。満額(£155.65/週)受給には35年の加入が必要。

・受給年齢は男女とも2018-2020年に66歳、2034-2036年で67歳に引き上げ。

・日米社会保障協定では日本年金加入期間と通算不可。

うーん。なかなかの受給条件。自分のキャリアに合わせて、YMSでの滞在中の年金支払いの要不要を判断してください。

2.「セーブできる費用」と「取り返せる税」について

2-1. セーブできる費用:個人年金(pension)

さきほど概要でご紹介したpensionですが、結局のところ私は結局メリットを感じられず、人事に相談して退会(Opt out)することに!

しかし、入会から1か月以内の大会でなければ支払い済みの分は返金されないというのです。そんなこと知るわけもなく、私は結構な額を無駄にしてしまいました…悔しい。

ちなみに同様にYMSビザで働いている知り合いの日本人の方も悩まれた末、pensionを退会されていました。

「最初から会社が教えてくれたらいいのに!」と思うところですが、実はGov.UKの公式サイトにもあるように会社としては基本的には加入を推奨しており、Opt outを会社側から勧めることはありません。

なので、情報をしっかり収集して対応した者勝ち…という感じです、本当に。

2-2. 取り返せる税: 所得税の返金

YMSでの滞在が終わり、日本に本帰国する場合に所得税(Income Tax)の返金手続きを行うことができるそうです。

念のため、勤務期間中のすべてのPayshipは保存して手元に置いておくことがポイントです。

返金申請に必要なものは以下の①書類の準備、②指定の住所への書類送付です。

■必要書類

P45フォーム:退職の際に雇用主から受け取る用紙で、収入と支払い済みの税金の詳細の記載がある。複数の仕事に付いた場合は全ての雇用主からフォームを受け取る必要がある。

P85フォーム:イギリスから移住または帰国する際にその詳細を記入する用紙で、HMRC(HM Revenue & Customs、英国財務省の組織)はフォームの記入事項を見て税金返金が可能がどうかを審査。オンラインから入力可能。

■書類の送付

書類の原本を以下の住所に送付。

HM Revenue & Customs

Pay As You Earn

HM Revenue and Customs

BX9 1AS

くらげたろう

すべての所得税返金が保証されているわけではないこと、英国内に銀行口座があることとか条件があるけど、やってみる価値あるかも。

私も本帰国の際にはこれをやってみようと思います☺︎

<ご参考:HMRCの連絡先> イギリス国内:0300 200 3300 イギリス国外:+44 135 535 9022

2-3. おまけ Tax code発行前の過払い税の返金について

入社すぐはTax codeという個人番号が発行されません。そのため、初任給のPaye Taxは税率の高い応急税金コード(Emergency Tax Code)が適用されます。2カ月ほどたってもTax codeが来ない場合はすぐに人事に問い合わせをしてみてください。

Code発行後は、過払い分のTaxが自動で次月の給与で返金されるはずです。

以上、イギリスで働く場合に「給料から引かれる税」「取り返せる税」のお話でした。

2019年12月現在の情報を元にまとめたので、最新情報は随時公式サイトで確認してみてくださいね☺︎

コメント